Aktuální data z hypotečního trhu

| 14.3.2024 | Valerie Koubová, zpráva: ČBA | foto: Pexels | |

Hypoteční trh nadále roste. To potvrzují nejnovější data ČBA Hypomonitoru. Podrobné informace najdete v našem článku. Hypoteční trh nadále roste. To potvrzují nejnovější data ČBA Hypomonitoru. Podrobné informace najdete v našem článku.

Nový ČBA Hypomonitor

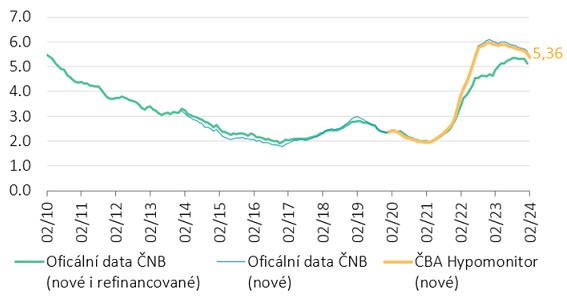

Dle nového ČBA Hypomonitoru poskytly banky a stavební spořitelny v únoru hypoteční úvěry za 15,8 mld. Kč, to představuje meziměsíční nárůst objemu o více než 20 %. Průměrná hypoteční sazba u nových úvěrů se v únoru snížila na 5,36 %, tedy nejnižší hodnotu od června roku 2022.

| prosinec 2023 | leden 2023 | leden 2024 | únor

2023 | únor

2024 | Nové hypotéky

(bez refinancování) | 3 770 | 1 900 | 3 190 | 2 289 | 3 847

| Objem nových hypoték

(bez refinancování) | 12,7 mld. | 5,4 mld. | 10,9 mld. | 6,5 mld. | 13 mld | | Objem refinancovaných úvěrů | 2,4 mld. | 1,15 mld. | 2,1 mld. | 1,3 mld. | 2,8 mld | Zdroj: ČBA Hypomonitor

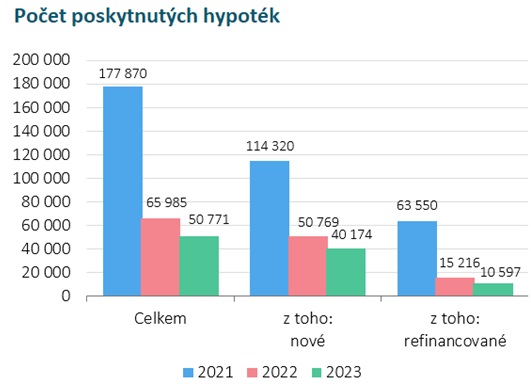

Počet nově poskytnutých hypoték meziročně vzrostl o 68 %

Počet nově poskytnutých hypoték meziměsíčně vzrostl o 20 %, meziročně pak o 68 %. Objem nově poskytnutých hypoték bez refinancování v únoru dosáhl 13 mld., meziměsíčně vzrostl o 2,1 mld. Zvýšil se také objem refinancovaných úvěrů o 0,7 mld. Kč oproti lednu. Pro srovnání s rokem 2020 byl průměrný měsíční počet nových hypoték kolem 6,7 tisíc, v roce 2021 dokonce 9,5 tisíce.

„Vzhledem k vývoji inflace a úrokových sazeb na trhu lze očekávat pokračující pokles hypotečních sazeb, který bude zájem o hypotéky zvyšovat. Zároveň předpokládáme, že hypoteční trh může na konci druhého kvartálu oživit i blížící se termín účinnosti zákona o ÚVN, který se bude vztahovat na nové úvěry a úvěry po refixaci. Úvěry se pro klienty stanou dostupnější i díky uvolnění ukazatelů DTI a DSTI,“ uvádí Soňa Holíková, manažerka pro hypoteční úvěry mBank.

Zdroj: ČBA Hypomonitor

Zdroj: ČBA Hypomonitor

Průměrná hypoteční sazba zrychlila pokles

Dle dat České bankovní asociace úroková sazba u hypotečních úvěrů poklesla z lednových 5,54 % na 5,36 %, což představuje meziměsíční pokles o téměř 0,2 p.b. Nabídkové sazby se pohybují pod 6% hranicí, výjiměčně pod úrovní 5 %. Úrokové sazby jsou nyní na nejnižší úrovni od přelomu let 2021 a 2022.

„Úrokové sazby delších splatností se v posledních měsících citelně snížily a dostaly se na nejnižší úroveň od přelomu let 2021 a 2022. Tento vývoj souvisel s očekáváním trhu ohledně rychlejšího poklesu sazeb hlavních centrálních bank včetně ČNB. Uvedený vývoj otevírá prostor pro rychlejší pokles hypotečních sazeb, což naznačují již únorová čísla z hypotečního trhu, kdy realizovaná průměrná sazba u uzavřených smluv meziměsíčně poklesla rychleji od začátku loňského roku,“ říká Jakub Seidler, hlavní ekonom České bankovní asociace.

Zdroj: ČBA Hypomonitor

Pokles průměrné výše hypotéky

Průměrná výše hypotečního úvěru v únoru mírně poklesla oproti předchozímu měsíci, a to z 3,41 na 3,38 mil. Kč. Nejvyšší dosažená výše hypoték byla v listopadu 2021 a činila 3,46 mil. Kč.

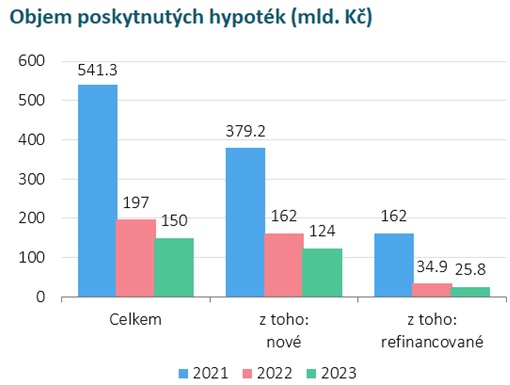

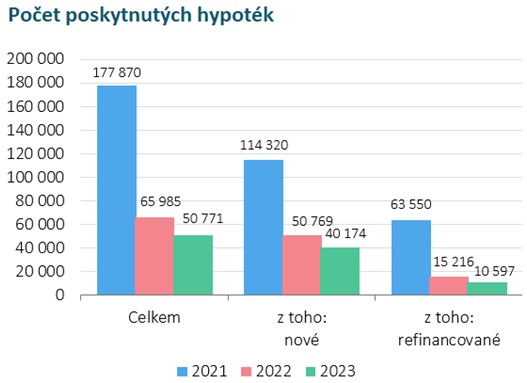

Rok 2023 skončil s propadem

Za celý rok 2023 banky a stavební spořitelny poskytly hypoteční úvěry v objemu 150 mld. Kč, z toho čistě nové úvěry bez refinancování činily 124 mld. Kč. To znamená meziroční propad o 24 %. Ve srovnání s roky 2017-2019 byl objem poskytnutých hypoték v roce 2023 zhruba o třetinu nižší.

Zdroj: ČBA Hypomonitor

Zdroj: ČBA Hypomonitor

Jaká je současná nabídka hypotečních úvěrů na českém trhu?

Následující tabulka uvádí současnou nabídku/srovnání hypotečních úvěrů u vybraných bank na českém trhu na základě modelového příkladu za těchto podmínek: nově sjednaný (nerefinancovaný) účelový hypoteční úvěr (koupě nemovitosti) ve výši 3 mil. Kč, při minimální úrokové sazbě do 80 % LTV s fixací na 5 let a splatností 30 let. Banky jsou seřazeny abecedně.

| Banka | Leden 2024* | Únor 2024** | Březen 2024*** | | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | | Air Bank | 5,49 % | 17 053 Kč | 5,19 % | 16 452 Kč | 5,19 % | 16 452 Kč | | Česká spořitelna | 5,59 % | 17 356 Kč | 5,39 % | 16 976 Kč | 5,29 % | 16 784 Kč | | ČSOB / Hypoteční banka | 6,09 % | 18 160 Kč | 6,04 % | 18 064 Kč | 6,04 % | 18 064 Kč | | Fio banka | 5,18 % | 16 436 Kč | 4,78 % | 15 704 Kč | 4,78 % | 15 704Kč | | Komerční banka | 5,99 % | 17 986 Kč | 5,89 % | 17 775 Kč | 5,69 % | 17 394 Kč | | mBank | 7,64 % | 21 265 Kč | 7,64 % | 21 265 Kč | 7,64 % | 21 265 Kč | MONETA Money Bank

| 4,49 % | 15 183 Kč | 4,49 % | 15 183 Kč | 4,29 % | 14 829 Kč | | Raiffeisenbank | 5,69 % | 17 394 Kč | 5,59 % | 17 204 Kč | 5,39 % | 16 828 Kč | | UniCredit Bank | 5,49 % | 17 015 Kč | 5,49 %3 | 17 015 Kč | 5,49 % | 17 015 Kč | Zdroj: webové kalkulačky bank k datu k 10.1.2024*, k 20.2.2024** a k 7.3.2024***

Pozn.: Uvedené úrokové sazby jsou podmíněné sjednáním pojištění schopnosti splácet, a to s výjimkou mBank a Raiffeisenbank, které úrokové sazby sjednáním tohoto pojištění nepodmiňují.

Máte sjednanou hypotéku? Vyjádřete pomocí smajlíků vaši spokojenost či nespokojenost právě s vaší hypotéku. Hodnotit můžete ZDE.

|

všechny články | |

Dále v rubrice

Proč si zřídit úrazové pojištění a jak ho vybrat?

Životní pojištění kryje rizika, se kterými se může člověk během svého života setkat. Před uzavřením životního pojištění je velmi důležité určit rizika, která chcete zajistit a podle toho zvolit vhodný produkt. Martin Pejsar radí, kdo si může pojištění sjednat...

Životní pojištění kryje rizika, se kterými se může člověk během svého života setkat. Před uzavřením životního pojištění je velmi důležité určit rizika, která chcete zajistit a podle toho zvolit vhodný produkt. Martin Pejsar radí, kdo si může pojištění sjednat...

|

Denní zprávy

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

|

Vyplatí se platit nájem, nebo splácet hypotéku?

Řada rodin se rozhoduje mezi bydlením v nájmu a pořízením vlastního domova na hypotéku. Obě možnosti mají své výhody i nevýhody. Z pohledu budování majetku je vždy výhodnější pořízení vlastní nemovitosti na hypotéku. Při rozhodování mezi nájemním bydlením...

Řada rodin se rozhoduje mezi bydlením v nájmu a pořízením vlastního domova na hypotéku. Obě možnosti mají své výhody i nevýhody. Z pohledu budování majetku je vždy výhodnější pořízení vlastní nemovitosti na hypotéku. Při rozhodování mezi nájemním bydlením...

|

Češi jsou národ fanoušků a banky chtějí být u toho

Co Čech, to fanoušek. Bez nadsázky se dá říct, že fanouškovství mají Češi v krvi. Tři čtvrtiny z nás totiž někomu aktivně fandí, ať už konkrétnímu sportovci, národnímu týmu nebo...

Co Čech, to fanoušek. Bez nadsázky se dá říct, že fanouškovství mají Češi v krvi. Tři čtvrtiny z nás totiž někomu aktivně fandí, ať už konkrétnímu sportovci, národnímu týmu nebo...

|

všechny články v rubrice

|