V tvorbě dostatečných úspor na stáří brání Čechům nižší příjmy a obava z investování

| 19.5.2023 | Tomáš Smetana, zpráva Index prosperity | foto: Pixabay | |

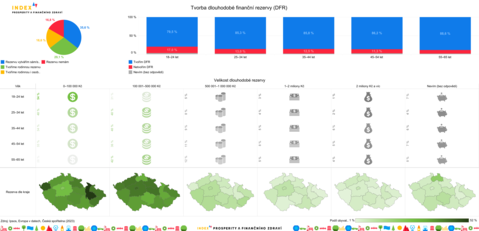

Pouze 12 % Čechů má již nyní naspořeno nebo investováno alespoň desetinásobek měsíčních příjmů domácnosti a lze tak u nich předpokládat, že do důchodu odejdou s odpovídající rezervou. Žádnou dlouhodobou rezervu nemá aktuálně k dispozici 27 % respondentů a každý pátý Čech si ji ani nesnaží vytvářet. Vyplývá to z průzkumu České spořitelny, Evropy v datech a IPSOS. Pouze 12 % Čechů má již nyní naspořeno nebo investováno alespoň desetinásobek měsíčních příjmů domácnosti a lze tak u nich předpokládat, že do důchodu odejdou s odpovídající rezervou. Žádnou dlouhodobou rezervu nemá aktuálně k dispozici 27 % respondentů a každý pátý Čech si ji ani nesnaží vytvářet. Vyplývá to z průzkumu České spořitelny, Evropy v datech a IPSOS.

Finanční rezerva pomáhá zvládnout situace, kdy se člověku dlouhodobě sníží příjmy vstupem do starobního důchodu, delší nezaměstnaností nebo pracovní neschopností. Dlouhodobou rezervu sice vytváří 83 % Čechů, ale polovina z nich si měsíčně dokáže odložit maximálně 3 000 korun, většinou na běžný nebo spořicí účet. Takováto výše a typ spoření však většině Čechů při odchodu do důchodu nezajistí částku 2 miliony korun, která představuje odborníky doporučovanou dlouhodobou rezervu na dobu 15–25 let, kterou průměrný Čech v důchodu stráví.

Průzkum, kterého se zúčastnilo 2 005 respondentů ve věku 18–65 let, dále odhalil, že 60 % z těch, kteří nemají dlouhodobou rezervu, si v minulosti peníze šetřilo, byť třeba jen krátkodobě. Jejich finanční situace se ale zhoršila a peníze na spoření jim zkrátka nezbývají. Čtyři pětiny z lidí, kteří si v současnosti nevytváří dlouhodobou rezervu, tak činí kvůli nedostatečně vysokému příjmu či příliš vysokým výdajům.

Úspory na konci měsíce

Autor: Index prosperity

„To zapadá do celkového obrázku ekonomického vývoje Česka v posledních letech, kdy nebývale vysoká inflace výrazně zvyšuje spotřební výdaje obyvatel. Vývoj mezd nedokáže tento trend zdaleka kopírovat a dochází k celkovému reálnému propadu mezd, a tedy i příjmů velké části obyvatel,” vysvětluje Kamila Fialová, ekonomka ze Sociologického ústavu Akademie věd ČR.

Češi mají v EU podprůměrné úspory, ačkoliv spoří nadprůměrně

V mezinárodním srovnání Česko zaostává za unijním průměrem, jelikož dle dat z roku 2021 měly české domácnosti v úsporách naspořeno průměrně 187 % svého disponibilního ročního příjmu, přičemž průměr za celou EU činil 288 %. Češi tak mají naspořeno méně než třeba Němci, Rakušané či Maďaři, na druhou stranu předčí mnohé Východoevropany. České domácnosti sice uspoří přes 19 % svého ročního disponibilního příjmu, což mírně převyšuje evropský průměr, ale ve srovnání se zahraničím se potýkají s nižšími příjmy.

Míra úspor českých domácností výrazně vzrostla v období pandemie koronaviru. „Do této doby činila v průměru 12 %. V letech 2020 i 2021 se však dostala na 19 %, což byla 4. nejvyšší úroveň v rámci zemí EU, přičemž unijní průměr v roce 2021 činil 17 %. Největší část příjmu si dokázaly odložit domácnosti v Irsku, Nizozemsku a Německu. Nejmenší naopak v Polsku,” doplňuje Tereza Hrtúsová, analytička České spořitelny s tím, že za rok 2022 lze očekávat propad vlivem inflace a energetické krize, která rozpočty domácností výrazně ovlivnila.

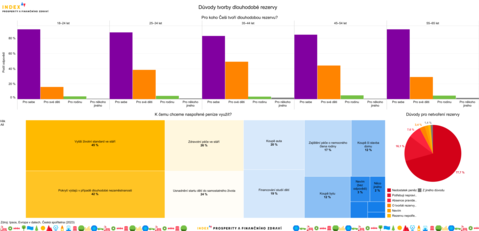

Našetřit si do důchodu alespoň 2 miliony korun je pro většinu domácností nereálné

Dlouhodobou rezervu si u nás tvoří 83 % obyvatel. Nejčastěji Češi spoří, aby si udrželi životní standard ve stáří. Mezi další cíle patří pokrytí výdajů v dlouhodobé nezaměstnanosti či na rekonstrukci bydlení. Pětina respondentů nicméně uvedla, že spoří na finanční zajištění studia svých dětí a 12 % na koupi či stavbu domu.

Důvody spoření

Autor: Index prosperity

I když si lidé snaží dávat stranou peníze do dlouhodobé rezervy, většina z nich nemá v současnosti našetřeno dost. „Z Čechů, kteří si dlouhodobou rezervu tvoří, má 36 % našetřeno méně jak 100 tisíc korun, 18 % dokonce méně než 50 tisíc korun. Vzhledem k tomu, že tento typ rezervy slouží k překlenutí delší doby bez příjmů anebo k velkým investicím, jako je koupě nemovitosti, se jedná o zcela nedostačující výši,“ říká Milan Mařík, analytik Evropy v datech.

V ideálním případě by totiž lidé měli mít na svůj důchod naspořené alespoň 2 miliony korun. „Díky tomu se v penzi vyhnou velmi prudkému poklesu životní úrovně. V důchodu s největší pravděpodobností stráví něco mezi patnácti a pětadvaceti lety – pokud tedy mají naspořené 2 miliony korun, mohou ze svých úspor ročně utratit 100 tisíc, tedy 8 333 korun měsíčně. Tato částka jim doplní důchod od státu,“ vysvětluje Monika Hrubá, manažerka finančního zdraví a zákaznické zkušenosti České spořitelny.

Současná rezerva

Autor: Index prosperity

Úspory ohrožuje inflace

Z těch, kteří si dlouhodobě spoří, si 34 % alespoň část těchto peněz odkládá na běžný účet, 65 % na spořící účet. To za současné situace způsobuje, že tito lidé v podstatě přicházejí o peníze. Zejména běžný účet nepokryje ani zlomek inflace. Jen pro představu, pokud by měl někdo v roce 2000 naspořený milion korun a nebránil se proti inflaci, v roce 2022 by mu z této částky fakticky zbyla zhruba polovina.

Tyto spořící nástroje ale mají i další nevýhody. „Běžné nebo spořicí účty nejsou pro dlouhodobé zhodnocování ideální nejen kvůli nižšímu zhodnocení, ale také kvůli relativně banálnímu důvodu – jsou hned po ruce a lidé je proto často spotřebují na běžný provoz domácnosti,“ varuje Hrubá.

Naopak třeba do podílových fondů, které již představují z hlediska zachování hodnoty peněz lepší variantu, investuje 23 % lidí. Téměř polovina Čechů, kteří si spoří, má zřízené i penzijní připojištění. Na popularitě v poslední době získaly kryptoměny, jako určitou formu dlouhodobého spoření je využívá téměř každý desátý Čech. I kryptoměny ale mají svá úskalí, jako je kolísání hodnoty a zároveň výrazně vyšší rizikovost.

Srovnání podílových fondů z nabídky bank najdete zde

Mladí si na důchod spoří sami, staří spoléhají na stát

Z dat rovněž vyplývá jasný trend, kde převážná část lidí ve věku 18–24 let spoléhá v otázce zajištění ve stáří především na své úspory. Společně se zvyšujícím se věkem ale tento podíl klesá a ve věkové kategorii 55–65 let většina lidí spoléhá na stát.

Příčinou tohoto rozdílu může být i současný nepříznivý stav státního důchodového systému a akutně chybějící důchodové reformy. „Můžeme předpokládat, že starším lidem, kteří dlouhodobě přispívali do státního důchodového systému, nezbývá do důchodového věku dostatek času, aby se ještě stihli zajistit na důchod sami, a proto musí častěji spoléhat na stát. Mladí lidé naopak mohou lépe reagovat na současný stav,“ míní Kamila Fialová.

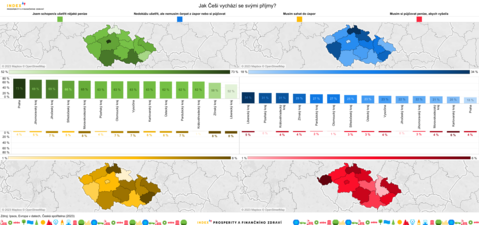

Polovina Čechů má problém vyjít se svým příjmem. Vyhlídky jsou ale optimističtější

Přibližně 15 % Čechů nedokáže v současné situaci bez problému zaplatit všechny platby, nejčastěji se přitom jedná o úhrady energií. Tato data jsou prakticky totožná se stavem z konce roku 2022. Nezměnil se ani podíl těch, kteří mají problém vycházet se svým měsíčním příjmem, stále jich je více než polovina (55 %).

I když se velká část Čechů nadále potýká s finančními problémy, narůstá zároveň podíl těch, kteří do budoucna hledí s optimismem. Ještě koncem loňského roku totiž 41 % lidí očekávalo zhoršení své ekonomické situace, zatímco v současnosti tento podíl klesl na 30 %. Zlepšení nyní naopak oproti loňským 18 % očekává 24 % populace.

všechny články | |

Dále v rubrice

Investiční výhled XTB pro rok 2026: Od historických rekordů drahých kovů až po souboj o nadvládu v kryptu

Po roce 2025, který charakterizoval strmý vzestup technologického sektoru a nová cenová maxima u zlata, vstupují investoři do dalšího období s řadou otázek. Jak se v roce 2026 zorientovat v prostředí přetrvávající nejistoty? Expertní analýza společnosti XTB nabízí...

Po roce 2025, který charakterizoval strmý vzestup technologického sektoru a nová cenová maxima u zlata, vstupují investoři do dalšího období s řadou otázek. Jak se v roce 2026 zorientovat v prostředí přetrvávající nejistoty? Expertní analýza společnosti XTB nabízí...

|

Jaký byl vývoj ceny zlata za měsíc prosinec?

Zlato je investicí, která si navzdory času uchovává svou hodnotu. Proto je jednou z nejbezpečnějších, stabilních a konzervativních investic. Zlato sice nenabízí vysoké zhodnocení, ale na druhou stranu nese nízké riziko a jeho hodnota...

Zlato je investicí, která si navzdory času uchovává svou hodnotu. Proto je jednou z nejbezpečnějších, stabilních a konzervativních investic. Zlato sice nenabízí vysoké zhodnocení, ale na druhou stranu nese nízké riziko a jeho hodnota...

|

Přehled dluhopisů na Finparádě za měsíc prosinec

Dluhopis, nebo také obligace či bond, je druh cenného papíru, který je pro investory jednou z možností zhodnocení peněz a pro vydavatele možností, jak si výhodně zajistit dlouhodobější zdroj financování. Na Finparádě se zaměřujeme na dluhopisy...

Dluhopis, nebo také obligace či bond, je druh cenného papíru, který je pro investory jednou z možností zhodnocení peněz a pro vydavatele možností, jak si výhodně zajistit dlouhodobější zdroj financování. Na Finparádě se zaměřujeme na dluhopisy...

|

Banky na začátku roku rozdávají tisíce. Podívejte se, kde můžete získat nejvíc

Začátek roku je tradičně obdobím, kdy banky přicházejí s novými akčními nabídkami, bonusy a odměnami, případně prodlužují úspěšné kampaně z konce minulého roku. Co zajímavého finanční domy připravily pro své klienty v lednu? Přinášíme vám pravidelný přehled...

Začátek roku je tradičně obdobím, kdy banky přicházejí s novými akčními nabídkami, bonusy a odměnami, případně prodlužují úspěšné kampaně z konce minulého roku. Co zajímavého finanční domy připravily pro své klienty v lednu? Přinášíme vám pravidelný přehled...

|

všechny články v rubrice

|