Mladí Češi a bydlení

| 25.8.2023 | Valerie Koubová, zpráva UniCredit Bank | foto: Pixabay | |

Mladí Češi chtějí vlastní bydlení, obávají se však hypotečních úvěrů. Polovina mladých Čechů bydlí s rodiči. Ti jim však s financováním bydlení pomáhají. Mladí Češi chtějí vlastní bydlení, obávají se však hypotečních úvěrů. Polovina mladých Čechů bydlí s rodiči. Ti jim však s financováním bydlení pomáhají.

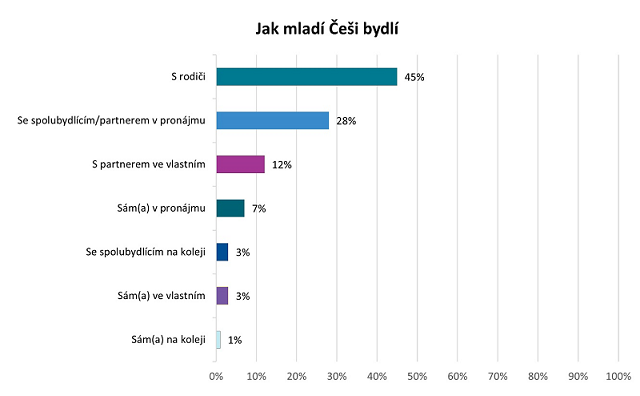

Z průzkumu UniCredit Bank vyplývá, že 68 % respondentů do 26 let by si přálo bydlet ve vlastním. S rodiči však bydlí nadále 45 % z nich, s partnerem či spolubydlícím je v pronájmu 28 % mladých Čechů. Ostatní jsou sami v pronájmu, na koleji nebo ve svém vlastním.

Zdroj: UniCredit Bank

Kalkulačku hypotečních úvěrů najdete zde

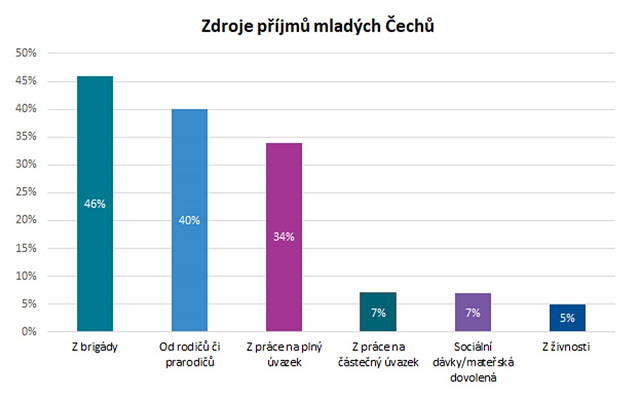

„Podle našeho průzkumu může o hypotéky požádat přibližně každý čtvrtý mladý dospělý z deseti. Jsou to ti, kteří mají trvalý pracovní poměr nebo aktivní živnost. Ani ti se však v této fázi života, v níž přechází ze škol do prvních zaměstnání, zatím neobejdou bez pomoci rodičů. Po získání pracovních zkušeností se měsíční příjem může zvýšit a hypotéka tak může být dostupnější. Podle současných bankovních statistik žádají mladí lidé o první hypotéku o trochu později, mezi 28 a 31 lety. Tehdy už mívají stabilnější práci a jejich příjem jim to dovoluje,“ vysvětluje Petr Plocek, tiskový mluvčí UniCredit Bank.

I mladí lidé si mohou odkládat peníze stranou byť jen v řádu stokorun. „Odkládané peníze doporučujeme mladým lidem dát na spořicí produkt, odkud je lze kdykoliv zase vybrat. Podle našeho průzkumu již využívá spořicí účet 59 % mladých Čechů a dalších 35 % zvažuje, že si ho zřídí. Dobré řešení mohou představovat i termínované vklady, které mají jasně ohraničenou dobu, kdy zhodnocené peníze lidé získají zpět,“ doplňuje Petr Plocek.

Zdroj: UniCredit Bank

Hypotéky pro mladé

Banky mohou mladým lidem poskytnout hypotéku ve výši až 90 % z ceny nemovitosti bez navýšení úrokové sazby při dodržení pravidel regulátora. Od 1. července byl navíc zrušen parametr DSTI uvolňující podmínky, za kterých je možné dosáhnout na hypotéku.

Další možností je využití hypotéky na nízkoenergetickou nemovitost. Například u UniCredit Bank můžete požádat o „zelenou“ hypotéku pro vybrané nemovitosti klasifikované jako A nebo B v třídě energetické náročnosti. Takto lze i rekonstruovat starší nemovitosti. UniCredit Bank vám nebude účtovat poplatky spojené s poskytnutím a čerpáním úvěru na tuto nemovitost a vrátí vám poplatek za ocenění nemovitosti.

Pomůže i rodina

Z dřívějšího průzkumu UniCredit Bank vyplynulo, že 47 % mladých podpořila rodina, která jim poskytla finanční podporu na nákup nemovitosti. Každý desátý rodič dle průzkumu pomáhal naspořit na splátky úvěru svým dětem. Někteří rodiče také zastavili své nemovitosti, aby pomohli dětem k získání minimální nutné částky pro dosažení hypotéky.

Jaká je současná nabídka hypotečních úvěrů na energeticky úsporné nemovitosti?

Následující tabulka uvádí současnou nabídku/srovnání hypotečních úvěrů u vybraných bank na českém trhu na základě modelového příkladu za těchto podmínek: nově sjednaný (nerefinancovaný) účelový hypoteční úvěr (koupě nemovitosti) ve výši 3 mil. Kč, při minimální úrokové sazbě do 80 % LTV s fixací na 5 let a splatností 30 let. Banky jsou seřazeny od nejnižší po nejvyšší měsíční splátku úvěru.

| Banka | Úroková sazba

standardní/ „zelená hypotéka“

v p.a. | Měsíční splátka úvěru | Měsíční splátka úvěru

„zelené hypotéky“ | | MONETA Money Bank | 5,29 % | 16 641 Kč | nenabízí | | Fio banka | 5,38 % | 16 808 Kč | nenabízí | | UniCredit Bank | 5,39 % | 16 827 Kč | 16 827 Kč | | Air Bank | 5,69 % | 17 378 Kč | nenabízí | | Banka CREDITAS | 5,89 %/

5,79 % | 17 775 Kč | 17 583 Kč | | Raiffeisenbank | 5,89 %/

5,79 % | 17 775 Kč | 17 584 Kč | | Česká spořitelna | 5,84 %/

5,74 % | 17 842 Kč | 17 648 Kč | | Komerční banka | 5,99 %/

5,89 % | 17 986 Kč | 17 584 Kč | | ČSOB / Hypoteční banka | 6,09 %/

6,19 % | 18 160 Kč | 18 160 Kč | | mBank | 7,64 % | 21 265 Kč | nenabízí | Zdroj: webové kalkulačky bank k datu 16. 8. 2023

Pozn.: Uvedené úrokové sazby jsou podmíněné sjednáním pojištění schopnosti splácet, a to s výjimkou Banky CREDITAS, mBank a Raiffeisenbank, které úrokové sazby sjednáním tohoto pojištění nepodmiňují.

Máte sjednanou hypotéku? Vyjádřete pomocí smajlíků vaši spokojenost či nespokojenost právě s vaší hypotéku. Hodnotit můžete ZDE.

|

všechny články | |

Dále v rubrice

všechny články v rubrice

|