Kdy půjčka pomůže a na co si dát pozor?

| 19.6.2025 | Veronika Křivská, Broker Consulting | foto: Pixabay | |

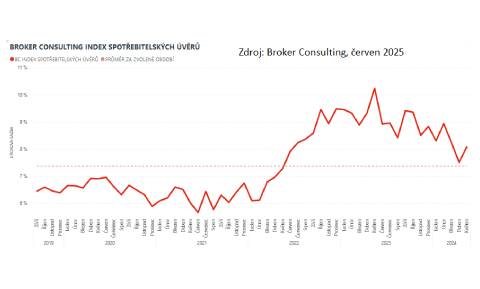

Vývoj úrokových sazeb letos naznačuje příznivější podmínky pro žadatele o úvěr. Po mírném dubnovém nárůstu se průměrná úroková sazba spotřebitelských úvěrů opět vydala směrem dolů. Podle Broker Consulting Indexu dosáhla v květnu hodnoty 7,45 procenta. Na co si ale při výběru spotřebitelského úvěru dát pozor? Vývoj úrokových sazeb letos naznačuje příznivější podmínky pro žadatele o úvěr. Po mírném dubnovém nárůstu se průměrná úroková sazba spotřebitelských úvěrů opět vydala směrem dolů. Podle Broker Consulting Indexu dosáhla v květnu hodnoty 7,45 procenta. Na co si ale při výběru spotřebitelského úvěru dát pozor?

Podle Broker Consulting Indexu dosáhla v květnu průměrná úroková sazba spotřebitelských úvěrů hodnoty 7,45 procenta, což představuje pokles o 0,19 procentního bodu oproti dubnu (7,64 %).

„Zatímco v roce 2023 se květnová sazba vyšplhala až na 10,24 procenta, letos evidujeme podstatně příznivější podmínky. V květnu 2025 se průměrná úroková sazba ustálila na 7,45 %. Tato hodnota tak patří k nižším v rámci posledních dvou let,“ komentuje Michaela Pudilová, analytička spotřebitelských a hypotečních úvěrů ze společnosti Broker Consulting.

Letošní vývoj sazeb ukazuje na příznivější podmínky pro žadatele o úvěr. Zatímco v loňském květnu činila průměrná sazba 8,08 procenta, letos je to o více než půl procentního bodu méně. Meziroční srovnání tak potvrzuje zlepšení podmínek, a to nejen v rámci jednoho měsíce. Například loni v březnu činila průměrná sazba 8,25 %, letos ve stejném období pouze 6,93 %.

Tento vývoj může být dobrou zprávou pro ty, kteří uvažují o spotřebitelském úvěru, zároveň je ale důležité zachovat obezřetnost.

Vývoj Indexu spotřebitelských úvěrů

Autor: Broker Consulting

Kdy spotřebitelský úvěr pomůže?

Nečekané výdaje nebo nedostatek úspor na plánované výlohy mohou člověka postavit před rychlé rozhodování. V takových situacích přichází často ke slovu spotřebitelský úvěr. Ten lze využít prakticky na cokoliv, od nové pračky přes letní dovolenou až po vánoční dárky.

Kalkulačku spotřebitelských úvěrů najdete na Finparádě zde

První kroky klientů vedou obvykle do jejich domovské banky, kde už jsou jejich finanční návyky známé. „Výhodou bývá rychlost a často i to, že klient nemusí dokládat příjmy. Na druhou stranu je vždy dobré porovnat více nabídek, někdy mohou jiné banky nabízet výhodnější podmínky v rámci aktuální kampaně,“ upozorňuje Michaela Pudilová.

Alternativou jsou nebankovní poskytovatelé, kteří mohou za určitých podmínek nabídnout úvěr i těm, kteří v bance neuspěli. V takových případech je ale třeba počítat s vyšším úrokem. Vyšší riziko se totiž vždy promítá do ceny úvěru.

Tématem nebankovních půjček jsme se již zabývali zde:

Bankovní nebo nebankovní půjčka zde >>>

Nebankovní půjčky v Česku zde >>>

Na co si dát pozor?

Při výběru úvěru je důležité sledovat nejen výši úrokové sazby, ale i tzv. RPSN (roční procentní sazbu nákladů), která zahrnuje všechny poplatky spojené s úvěrem. Mezi další rizika patří:

- Skryté poplatky

- Podmínky předčasného splacení

- Nedostatečné porovnání nabídek

- Vyšší sazby u nebankovních poskytovatelů

„Spotřebitelský úvěr může být efektivním řešením, ale pouze tehdy, pokud je dobře zvolený a klient zvládne bez obtíží jeho splácení. Proto je vhodné porovnat podmínky, spočítat náklady a ideálně se poradit s odborníkem,“ uzavírá Pudilová. Přehnané zadlužení kvůli zbytným nákupům může vést k dlouhodobým finančním potížím.

| Žebříček spotřebitelských úvěrů |

| | Kalkulačka spotřebitelských úvěrů |  | | Sjednání spotřebitelského úvěru |  |

reklama

|

všechny články | |

Dále v rubrice

Denní zprávy

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

|

Banky rozdávají tisíce korun. Kde nyní získáte nejvyšší odměnu?

I když na konci listopadu řada akcí skončila, banky stále udržují dost atraktivních nabídek pro nové i stávající klienty. Snaží se zaujmout zejména finančními bonusy, zvýhodněnými úroky nebo speciálními odměnami za doporučení. Co zajímavého finanční domy připravily...

I když na konci listopadu řada akcí skončila, banky stále udržují dost atraktivních nabídek pro nové i stávající klienty. Snaží se zaujmout zejména finančními bonusy, zvýhodněnými úroky nebo speciálními odměnami za doporučení. Co zajímavého finanční domy připravily...

|

Kyberpodvodníci útočí před Vánoci: MONETA varuje před „červí dírou“ i falešnými e-shopy

Předvánoční období láká k online nakupování a bohužel také k vyšší aktivitě kyberpodvodníků. MONETA každoročně sleduje nárůst falešných e-shopů i podvodných dopravců. Nově se navíc objevuje sofistikovaná forma karetního útoku známá jako „červí díra“...

Předvánoční období láká k online nakupování a bohužel také k vyšší aktivitě kyberpodvodníků. MONETA každoročně sleduje nárůst falešných e-shopů i podvodných dopravců. Nově se navíc objevuje sofistikovaná forma karetního útoku známá jako „červí díra“...

|

Aktuální data z hypotečního trhu: Průměrná sazba klesla, jaká je aktuální nabídka?

V říjnu 2025 poskytly banky a stavební spořitelny nové hypotéky za 29,4 miliardy Kč. Od začátku roku tak jejich objem dosáhl 265 miliard korun, což je o 78 miliard více než před rokem. Aktuální informace o novém ČBA Hypomonitoru a srovnání hypotečních úvěrů...

V říjnu 2025 poskytly banky a stavební spořitelny nové hypotéky za 29,4 miliardy Kč. Od začátku roku tak jejich objem dosáhl 265 miliard korun, což je o 78 miliard více než před rokem. Aktuální informace o novém ČBA Hypomonitoru a srovnání hypotečních úvěrů...

|

všechny články v rubrice

|