Hypoteční trh je stabilní. Co přinese rok 2026?

| dnes 6:00 | Veronika Křivská, zpráva: Swiss Life Select | foto: Shutterstock | |

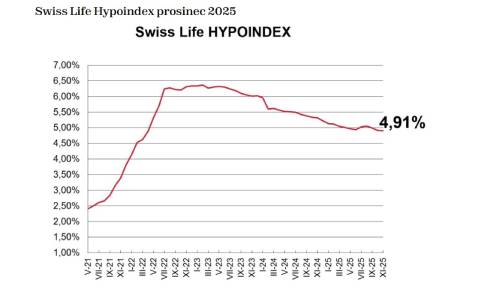

Poslední měsíc letošního roku nabídkové sazby hypoték stagnovaly. Index Swiss Life Hypoindex za rok 2025 uzavírá na hodnotě 4,91 %. Poslední čtvrtletí se sazby nepohnuly ani jedním směrem a zamrzly na hodnotě těsně pod pěti procenty. Co nás čeká v roce 2026? Poslední měsíc letošního roku nabídkové sazby hypoték stagnovaly. Index Swiss Life Hypoindex za rok 2025 uzavírá na hodnotě 4,91 %. Poslední čtvrtletí se sazby nepohnuly ani jedním směrem a zamrzly na hodnotě těsně pod pěti procenty. Co nás čeká v roce 2026?

Přinášíme vám informace z pravidelného monitoringu trhu s hypotečními úvěry, který sleduje vývoj průměrných sazeb v Česku.

Průměrná sazba nově sjednaných hypotečních úvěrů zůstala na hodnotě z listopadu, tj. 4,91 %.

Tato stabilita probíhá na pozadí hodnocení finančního sektoru Českou národní bankou, která při posledním jednání o finanční stabilitě konstatovala, že bankovní sektor je dobře kapitálově vybavený, odolný a česká ekonomika se nachází v růstové fázi finančního cyklu. Zároveň ale upozornila na rostoucí aktivitu na hypotečním trhu a zejména na rizika spojená s investičními hypotékami – úvěry na pořízení třetí a další nemovitosti nebo nemovitosti určené k pronájmu.

„Právě na tento segment cílí nové doporučení, podle kterého mají banky od 1. dubna 2026 u investičních hypoték uplatňovat maximální LTV 70 % a limit DTI na úrovni 7, zatímco podmínky pro úvěry na vlastní bydlení zůstávají beze změny. Z krátkodobého hlediska to samo o sobě nemění aktuální úroveň nabídkových sazeb, ale ovlivňuje strukturu poptávky – zejména u klientů, kteří využívají vyšší úvěrovou páku pro nákup investičních nemovitostí,“ řekl Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Graf Swiss Life Hypoindexu v prosinci 2025

Autor: Swiss Life Hypoindex

„Trh charakterizuje spíše stagnace: banky sice v jednotlivých akčních nabídkách pracují s individuálními slevami, ale v průměru se sazby drží pod pěti procenty bez výraznějšího pohybu oběma směry. Pro klienty to znamená prostředí, kde měsíční splátky jsou stále relativně vysoké, ale zároveň nehrozí, že by se parametry poskytovaných hypoték z měsíce na měsíc zásadně měnily,“ poznamenal Jiří Sýkora.

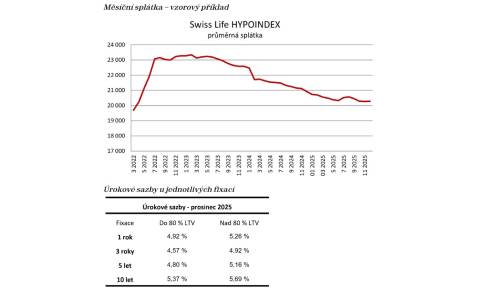

Měsíční splátka se nezměnila

Měsíční splátka hypotečního úvěru ve výši 3,5 milionu korun sjednaného do 80 % odhadní ceny nemovitosti (LTV) při splatnosti 25 let a průměrné nabídkové sazbě 4,91 % p. a. se prakticky nezměnila a aktuálně činí 20 285 Kč.

Graf vývoje průměrné splátky v prosinci 2025

Autor: Swiss Life Hypoindex

Jaká je současná nabídka hypotečních úvěrů na českém trhu? Následující tabulka uvádí současnou nabídku/srovnání hypotečních úvěrů u vybraných bank na českém trhu na základě modelového příkladu za těchto podmínek: nově sjednaný (nerefinancovaný) účelový hypoteční úvěr (koupě nemovitosti) ve výši 3,5 mil. Kč, při minimální úrokové sazbě do 80 % LTV s fixací na 3 roky a splatností 30 let. Banky jsou seřazeny abecedně. | Banka | Říjen 2025* | Listopad 2025** | Prosinec 2025*** | | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | | Air Bank | 4,39 % | 17 506 Kč | 4,39 % | 17 506 Kč | 4,39 % | 17 506 Kč | | Česká spořitelna | 4,59 % | 18 063 Kč | 4,59 % | 18 061 Kč | 4,59 % | 18 061 Kč | | ČSOB /ČSOB Hypoteční banka | 4,94 % | 18 661 Kč | 4,94 % | 18 661 Kč | 4,94 % | 18 661 Kč | | Fio banka | 4,18 % | 17 075 Kč | 4,18 % | 17 075 Kč | 4,18 % | 17 075 Kč | | Komerční banka | 4,59 % | 17 922 Kč | 4,59 % | 17 922 Kč | 4,59 % | 17 922 Kč | | mBank | 4,79 % | 18 342 Kč | 4,79 % | 18 342 Kč | 4,79 % | 18 342 Kč | MONETA Money Bank

| 3,99 % | 16 689 Kč | 3,99 % | 16 689 Kč | 4,19 % | 17 095 Kč | | Partners Banka | 4,39 % | 17 506 Kč | 4,59 % | 17 922 Kč | 4,59 % | 17 922 Kč | | Raiffeisenbank | 4,29 % | 17 300 Kč | 4,34 % | 17 403 Kč | 4,34 % | 17 403 Kč | | UniCredit Bank | 4,39 % | 17 506 Kč | 4,29 % | 17 300 Kč | 4,39 % | 17 506 Kč | Zdroj: webové kalkulačky bank k datu k 13.10.2025*, 19.11.2025** a 28.12.2025***

Co nás čeká v roce 2026? Výhled vývoje hypotečních sazeb pro rok 2026 bude záviset především na dalším postupu měnové politiky ČNB, na trajektorii inflace a na kondici české ekonomiky. Vzhledem k tomu, že se průměrná nabídková sazba dostala zpět pod pětiprocentní hranici, dává smysl jako základní scénář očekávat spíše pozvolné než dramatické změny. „Pokud se inflace bude nadále přibližovat k inflačnímu cíli a centrální banka si nebude nucena vynucovat výrazně restriktivnější podmínky, je pravděpodobné, že banky budou v průběhu roku 2026 ochotné sazby dále mírně snižovat – typicky v řádu desetin procentního bodu, nikoli celých procent,“ doplnil Jiří Sýkora. Nelze ale počítat s rychlým návratem do éry extrémně levných hypoték kolem dvou procent. Banky mají v živé paměti období prudkého růstu sazeb a vyšší riziko volatility finančních trhů, zároveň ČNB jasně komunikuje, že chce zabránit nadměrnému zadlužování domácností i přehřívání trhu nemovitostí. Výsledkem by měl být spíše „normální“ úrokový režim: sazby, které nejsou likvidačně vysoké, ale zároveň klienty motivují k obezřetnějšímu plánování zadlužení.

| Žebříček hypotečních úvěrů |

| | Kalkulačka hypotečních úvěrů |  | | Sjednání hypotečního úvěru |  |

Máte sjednanou hypotéku? Vyjádřete pomocí smajlíků vaši spokojenost či nespokojenost právě s vaší hypotéku. Hodnotit můžete ZDE.

|

všechny články | |

Dále v rubrice

Denní zprávy

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

|

Velké srovnání termínovaných vkladů: Banky zvyšují úroky, kde najít nejvyšší zhodnocení?

Termínované vklady jsou zajímavou volbou pro střadatele, kteří hledají předvídatelné a nízce rizikové zhodnocení svých financí. V prosinci 2025 došlo opět k růstu úrokových sazeb u těchto spořicích produktů. Přinášíme přehled aktuálních sazeb a jejich vývoje za uplynulý měsíc...

Termínované vklady jsou zajímavou volbou pro střadatele, kteří hledají předvídatelné a nízce rizikové zhodnocení svých financí. V prosinci 2025 došlo opět k růstu úrokových sazeb u těchto spořicích produktů. Přinášíme přehled aktuálních sazeb a jejich vývoje za uplynulý měsíc...

|

Žebříček penzijních fondů v prosinci: Vítězí Conseq, NN a Rentea

Doplňkové penzijní spoření je jedním z klíčových nástrojů, jak si v České republice zajistit finanční rezervu na důchod. Stát jej podporuje nejen daňovými úlevami, ale i příspěvky. Na penzijní spoření navíc mohou přispívat i firmy svým zaměstnancům. V prosinci došlo...

Doplňkové penzijní spoření je jedním z klíčových nástrojů, jak si v České republice zajistit finanční rezervu na důchod. Stát jej podporuje nejen daňovými úlevami, ale i příspěvky. Na penzijní spoření navíc mohou přispívat i firmy svým zaměstnancům. V prosinci došlo...

|

Daňové zvýhodnění na děti v roce 2026: kolik činí a kdy vzniká nárok na bonus

Daňové zvýhodnění na děti může rodičům výrazně snížit daň z příjmu, případně vést k vyplacení daňového bonusu. V roce 2026 se jeho výše nemění a zaměstnanci ho uplatňují měsíčně. Nárok na bonus však vzniká jen při dosažení alespoň poloviny minimální mzdy...

Daňové zvýhodnění na děti může rodičům výrazně snížit daň z příjmu, případně vést k vyplacení daňového bonusu. V roce 2026 se jeho výše nemění a zaměstnanci ho uplatňují měsíčně. Nárok na bonus však vzniká jen při dosažení alespoň poloviny minimální mzdy...

|

všechny články v rubrice

|