K důstojné penzi stačí překvapivě málo, ale musíte začít včas

| 15.6.2023 | Tomáš Smetana, zpráva Colosseum | foto: Pixabay | |

Mimořádné tempo zadlužování České republiky pokračuje. Ke konci letošního dubna činil schodek státního rozpočtu 200 miliard korun. Pokud nepočítáme období od vypuknutí koronavirové pandemie, jde o nejvyšší deficit v samostatné české historii. Dluh České republiky se mezi lety 2020 a 2022 téměř zdvojnásobil na bezmála tři biliony korun. A to zdaleka není konec. Mimořádné tempo zadlužování České republiky pokračuje. Ke konci letošního dubna činil schodek státního rozpočtu 200 miliard korun. Pokud nepočítáme období od vypuknutí koronavirové pandemie, jde o nejvyšší deficit v samostatné české historii. Dluh České republiky se mezi lety 2020 a 2022 téměř zdvojnásobil na bezmála tři biliony korun. A to zdaleka není konec.

Neudržitelnost důchodového systému, před kterou už dříve řada ekonomů varovala, ale nikdo je příliš neposlouchal, dnes musí být jasná úplně každému. Občany, kteří dnes mají do důchodu blízko, ještě stát ze setrvačnosti ve stáří jakž takž uživit dokáže, i když už dnes systém funguje na dluh. Současní pětačtyřicátníci a mladší se už ale budou muset o svůj důchod jednoznačně postarat sami, jinak se jejich životní úroveň v penzi výrazně propadne.

Stačí se podívat na to, jak financování důchodů funguje. Dnešní odvody na sociální zabezpečení se beze zbytku spotřebují na důchody stávajících seniorů. V rámci státního I. pilíře důchodového systému neexistuje mechanismus, jehož prostřednictvím by se dnešnímu plátci střádalo na jeho vlastní penzi v budoucnu. Na stále více důchodců bude navíc v následujících dekádách pracovat čím dál méně lidí.

Důchody pravděpodobně bude stát vyplácet dál i za 10, 20 či 30 let. Ale na zachování poměru jejich výše k průměrné mzdě už peníze stačit nebudou. Jestliže už dnes řadě lidí penze nedokážou zaručit důstojné stáří, s postupem času ho nezajistí prakticky nikomu.

Přehled penzijního spoření na Finparádě najdete zde

Zajištění na stáří

Jak z toho ven? Řešení naštěstí existuje. Přestat se spoléhat na stát a postarat se o svoje důstojné stáří na vlastní pěst. Na straně každého, kdo má do důchodu ještě dost daleko, stojí čas. Ten vždy hraje ve prospěch investorů. Pokud začnou zhodnocovat peníze hned, bude část příjmů, kterou by měli na zajištění na stáří dávat, stále relativně malá.

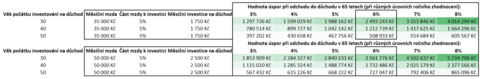

Například v případě třicetiletého člověka se mzdou 35 tisíc korun, by odkládání pouhých 5 % příjmu každý měsíc, tedy 1 750 Kč, znamenalo ve stáří výslednou sumu kolem 2,5 milionu korun. To vše při průměrném ročním zhodnocení 6 %. Tabulka níže ilustruje, jak důležitá je funkce času – navýšení měsíční investice o pouhých 750 korun vede na 35letém horizontu k rozdílu až 1 milionu.

Hodnota úspor při odchodu do důchodu

Autor: Colosseum, a.s. = Pro zvětšení klikněte na obrázek =

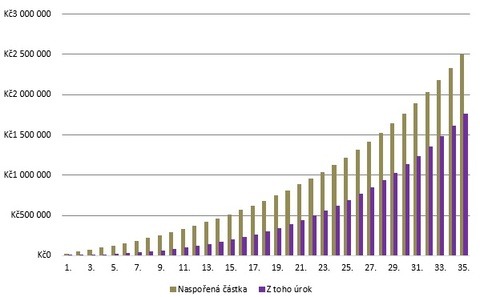

Díky dlouhému investičnímu horizontu stačí investovat relativně malé částky. Ve prospěch investora hraje také složené úročení – v 10. roce od počátku investice představují výnosy přibližně čtvrtinu dosažené částky. Ve 20. roce investice je to už polovina a ve 30. roce tvoří úroky z investované částky už přes 60 % rezervy vytvořené na důchod.

Naspořená částka

Autor: Colosseum, a.s. = Pro zvětšení klikněte na obrázek =

Klíčové je peníze neukládat pod matraci, nebo na účet v bance, kde kvůli inflaci rychle ztrácejí hodnotu, ale investovat je. To je jediná historicky osvědčená strategie pro uchování dostatečné kupní síly.

O tom, jakou životní úroveň budou mít mladí lidé ve stáří, se do velké míry rozhoduje už dnes. Ti, kteří využijí desítky let času ve svůj prospěch a budou pravidelně investovat, si s velkou pravděpodobností zajistí důstojné stáří. Těm, kteří se budou spoléhat jen na I. státní pilíř hrozí, že z kolabujícího důchodového systému nedostanou dost peněz ani na pouhé přežití.

všechny články | |

Dále v rubrice

Partners mění roli: Z provizního zprostředkovatele plnohodnotnou finanční skupinou

Finanční skupina Partners má za sebou mimořádně úspěšný rok. Společnosti v rámci skupiny včetně Partners Banky dosáhly podle neauditovaných výsledků obratu téměř 8 miliard korun, což znamená meziroční růst zhruba o třetinu. Skupina tak potvrzuje posun...

Finanční skupina Partners má za sebou mimořádně úspěšný rok. Společnosti v rámci skupiny včetně Partners Banky dosáhly podle neauditovaných výsledků obratu téměř 8 miliard korun, což znamená meziroční růst zhruba o třetinu. Skupina tak potvrzuje posun...

|

MONETA rozšiřuje investiční služby. Online poradenství doplňují dva nové fondy

Banka MONETA rozšiřuje dostupnost svých investičních služeb. Poradenství je nyní k dispozici přímo v aplikaci Smart Banka, kde klienti získají doporučení pro vhodný fond a možnost jeho okamžitého sjednání. Portfolio banky navíc ke konci roku posílily dvě novinky...

Banka MONETA rozšiřuje dostupnost svých investičních služeb. Poradenství je nyní k dispozici přímo v aplikaci Smart Banka, kde klienti získají doporučení pro vhodný fond a možnost jeho okamžitého sjednání. Portfolio banky navíc ke konci roku posílily dvě novinky...

|

Velké srovnání termínovaných vkladů: Sazby v lednu stagnují, kde uložit peníze nejvýhodněji?

Termínované vklady jsou zajímavou volbou pro střadatele, kteří hledají předvídatelné a nízce rizikové zhodnocení svých financí. V lednu 2026 došlo ke stagnaci úrokových sazeb termínovaných vkladů, kdy většina bank ponechala své nabídky beze změny oproti...

Termínované vklady jsou zajímavou volbou pro střadatele, kteří hledají předvídatelné a nízce rizikové zhodnocení svých financí. V lednu 2026 došlo ke stagnaci úrokových sazeb termínovaných vkladů, kdy většina bank ponechala své nabídky beze změny oproti...

|

Jak nejlépe zhodnotit své peníze v lednu? Přehled aktuálních možností spoření a investic

Přinášíme vám nový díl pravidelného přehledu SporoInvestor, který sleduje vývoj úrokových sazeb u spořicích účtů, termínovaných vkladů a stavebního spoření, stejně jako nabídky důchodového spoření, podílových fondů, dluhopisů a zlata. Přehled vychází z pravidelně...

Přinášíme vám nový díl pravidelného přehledu SporoInvestor, který sleduje vývoj úrokových sazeb u spořicích účtů, termínovaných vkladů a stavebního spoření, stejně jako nabídky důchodového spoření, podílových fondů, dluhopisů a zlata. Přehled vychází z pravidelně...

|

všechny články v rubrice

|